- Introducción a las Aplicaciones Bancarias Móviles

- Futuros Avances en las Aplicaciones Bancarias Móviles

- Factores Determinantes para el Éxito de las Aplicaciones Bancarias Móviles

- Conclusión sobre la Evolución Futura de Aplicaciones Bancarias Móviles

- ,

- Preguntas frecuentes

- ¿Cuáles son las principales características de una aplicación bancaria móvil moderna?

- ¿Qué futuros avances se pueden esperar de las aplicaciones bancarias móviles?

- ¿Cuáles son los factores determinantes para el éxito de las aplicaciones bancarias móviles?

- ¿Qué papel juega la colaboración con fintech en el desarrollo de las aplicaciones bancarias móviles?

- Texto original (2020)

- Factores determinantes para el éxito

Nota editorial (2025): publicado originalmente en 2020. Se añadió una versión estructurada con fines enciclopédicos. El texto original se conserva íntegro como parte del archivo histórico.

Introducción a las Aplicaciones Bancarias Móviles

Las aplicaciones bancarias móviles presentan un estado actual de alta calidad y avanzada inteligencia artificial, destacando su capacidad para ofrecer personalización basada en aprendizaje automático, procesamiento 24/7 sin visitar una oficina, e integración con fintech. Destaca la importancia del desarrollo continuo y el futuro poten06acio que tienen para ser parte fundamental del entorno financiero a mediano plazo.

Futuros Avances en las Aplicaciones Bancarias Móviles

- La banca tendrá que ir más allá de ofrecer funcionalidades como historial y una amplia gama de servicios transaccionales. Las firmas especialistas recomiendan utilizar datos del cliente para proporcionar información valiosa sobre su situación financiera.

- Es clave permitir que los usuarios vean productos y servicios relevantes, adaptados a sus necesidades.

Factores Determinantes para el Éxito de las Aplicaciones Bancarias Móviles

La rápida respuesta es fundamental en la era digital. Los bancos y fintechs deben evitar excesos prometiendo, centrándose más bien en cumplir sus promesas iniciales.

- Comodidad y velocidad son consideraciones importantes pero crucial es la experiencia continua del usuario con evoluciones constantes de las aplicaciones basadas en preferencias individuales. Los servicios inteligentes como carga automática, lectura/llenado datos e integración IoT aumentan el valor añadido para los clientes.

- “Amigables” nuevos enfoques que mejoren la vida cotidiana del usuario son claves. Servicios inmediatos de ayuda al tomar decisiones, onboarding digital y recordatorios inteligentes pueden definir el éxito futuro.

- “Google” para necesidades financieras se traduce en aplicaciones que satisfagan todas las demandas bancarias del cliente dentro de una plataforma única.

Conclusión sobre la Evolución Futura de Aplicaciones Bancarias Móviles

La colaboración con fintech es necesaria para el desarrollo y evolución futura. Se espera que en un corto a medio plazo, las aplicaciones bancarias avancen hacia interfaces más humanas integrando la inteligencia ambiental e incorporando nuevas formas de comunicación como lenguaje natural o asistentes virtuales.

Devuelve el resultado EXCLUSIVAMENTE en HTML válido. Usa SOLO estas etiquetas:

,

.

Preguntas frecuentes

“`html

¿Cuáles son las principales características de una aplicación bancaria móvil moderna?

Las aplicaciones bancarias presentan un estado actual de alta calidad con inteligencia artificial avanzada. Su capacidad para ofrecer personalización basada en aprendizaje automático y procesamiento 24/7 es una característica destacable, así como la integración con fintech.

¿Qué futuros avances se pueden esperar de las aplicaciones bancarias móviles?

“La banca tendrá que ir más allá ofreciendo funcionalidades como historial y una amplia gama de servicios transaccionales.” Además, es clave “utilizar datos del cliente para proporcionar información valiosa sobre su situación financiera”.

¿Cuáles son los factores determinantes para el éxito de las aplicaciones bancarias móviles?

- La rápida respuesta es fundamental, y centrarse en cumplir promesas iniciales.

- Comodidad y velocidad son importantes, pero la experiencia continua del usuario basada en preferencias individuales aumenta el valor añadido para los clientes. Servicios inteligentes como carga automática e integración IoT pueden definir el éxito futuro.

- “Amigables” nuevos enfoques que mejoran la vida cotidiana del usuario, servicios inmediatos de ayuda al tomar decisiones y recordatorios inteligentes también son clave para un éxito futuro.

¿Qué papel juega la colaboración con fintech en el desarrollo de las aplicaciones bancarias móviles?

“La colaboración con fintech es necesaria para el desarrollo y evolución futura. Se espera que incorporen interfaces más humanas integrando inteligencia ambiental e incorporarán nuevas formas de comunicación como lenguaje natural o asistentes virtuales.”

“`

Texto original (2020)

La introducción del artículo es neutral e informativa. Presenta el estado actual de las aplicaciones bancarias móviles destacando su alta calidad y avanzada inteligencia artificial, mientras menciona los pasos a seguir en términos de desarrollo continuo, personalización para usueneras particulares basadas en aprendizaje automático, mejora del procesamiento 24/7 sin la necesidad de visitar una oficina y colaboración con fintech. También hace hincapién en el potencial futuro que tiene para ser parte del entorno financiero a mediano plazo.

¿Qué características deberá tener una aplicación de banca móvil? ¿Queda mucho camino por recorrer? Hay mucha senda recorrida. El nivel de calidad actual es muy alto y su desarrollo, muy avanzado. Caben esperar avances en inteligencia artificial que traigan nuevas funcionalidades que marquen la diferencia con las implantadas en la actualidad. Sin embargo, en el corto y medio plazo aún quedan muchos pasos que dar. Nada mejor que revisar qué piensan en una de las firmas especialistas de análisis de servicios de empresa.

Según Aurélie L’Hostis, analista de Forrester Research, empresa que elabora los informes de banca móvil más prestigiosos, “la banca tendrá que ir más allá de ofrecer funcionalidades como el historial de operaciones o una amplia gama de servicios transaccionales”. Recomienda que los bancos utilicen los datos de los clientes –y, cada vez más, el análisis predictivo– para darles información valiosa sobre su vida financiera, ayudarles a entender su situación económica para que tomen las mejores decisiones y ofrecer asesoría bancaria.

Las entidades bancarias, según L’Hostis, tienen que permitir a los clientes ver en la app los productos y servicios más relevantes para sus necesidades.

Factores determinantes para el éxito

La rapidez de respuesta es fundamental. En la era de la inmediatez, una app que no proporcione una respuesta veloz a las consultas y gestiones de un cliente en el momento conveniente no tiene futuro. La comodidad y la velocidad son dos de las consideraciones más importantes, pero los bancos, neobancos y fintech deben procurar no prometer en exceso. Mejor aún, deben trabajar para cumplir sus promesas iniciales.

La experiencia de usuario debe ser fluida. Las nuevas apps deben ser fáciles de usar. Deben tener una evolución continua en sus desarrollos y adaptarse según los gustos y preferencias de sus usuarios. En este campo, la clave es facilitar la vida de las personas con servicios inteligentes como: carga de documentos, lectura y llenado de datos de forma automática, capacidad de detener y luego reanudar procesos más largos o autocompletado de datos anteriores.

Hay que prestar atención a los nuevos enfoques “amigables”. Las aplicaciones que ayuden a sus clientes a “mejorar su vida” serán las dominadoras del espacio de banca móvil. A través de, por ejemplo: onboarding digital en escasos minutos, ayuda inmediata en toma de decisiones, integración con dispositivos IoT, o recordatorios inteligentes para cobros y pagos.

El empleo de nuevas formas de comunicación cobra gran interés. El uso de utilidades como de lenguaje natural, asistentes de voz virtuales, o la transformación de la aplicación en el centro de comunicación de todas las necesidades financieras, tanto del banco propietario, como del resto de los bancos del usuario; son algunas herramientas interesantes. La app de éxito debe ser el “Google” de las necesidades financieras del cliente, es decir, el lugar donde es posible encontrar y resolver todos los requerimientos de banca.

Es importante prestar atención al avance en el desarrollo del concepto de Hiperpersonalización. Los consumidores deben poder elegir y tener control sobre lo que ven y lo que hacen. Con el tiempo, las entidades financieras tendrán que aplicar técnicas de aprendizaje automático para comprender mejor cómo dirigirse a las personas de manera diferente y darles opciones para personalizar su uso de banca móvil. Comprender el estilo de vida de cada cliente y diseñar ofertas de productos proactivos al precio correcto para ellos llevará a una mayor satisfacción.

Los servicios financieros deberán ser completos de extremo a extremo. En el futuro no valen apps de banca móvil que te permitan solicitar un proceso o una gestión y que para “rematarlo” tengas que acudir a la oficina a terminar las últimas gestiones.

Author provided

Por tanto, la concepción de una aplicación deberá ser transversal. Deben proporcionar una gran cantidad de servicios transversales a través de una sola appfintech es un requisito. móvil, convirtiéndose en una ventanilla única para todo lo que un usuario necesita. Buenos ejemplos de esta estrategia se pueden ver entre los grandes jugadores de China, como Alipay y Tencent (WeChat). La incorporación de una variedad de servicios en su aplicación móvil a través de API’s ayudará a las entidades financieras a mantener las relaciones existentes con sus clientes, pero, sobre todo, a adquirir otras nuevas. La colaboración con

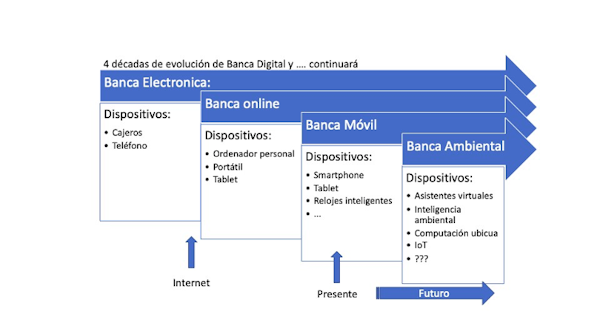

La evolución de la banca por internet desde su origen de banca online para conectarse desde un ordenador personal, a la banca móvil en contacto permanente a nuestra entidad financiera a través del móvil, ha sido trepidante.

Los siguientes pasos en el canal de acceso deberán producirse por medio de los asistentes personales (Alexa, Google) para evolucionar en un futuro no muy lejano a una banca ambiental (basada en la inteligencia ambiental, entornos de computación ubicua que se integran dentro del entorno de la persona, con dispositivos físicos no visibles, biometría dinámica)

Recogiendo una cita de L’Hastis sobre la evolución y el impacto de las apps de banca móvil, “las mejores serán aquellas que creen valor añadido para el cliente y logren vincularle de manera continua”.

![]()

Miguel Francisco Santos Nevado no recibe salario, ni ejerce labores de consultoría, ni posee acciones, ni recibe financiación de ninguna compañía u organización que pueda obtener beneficio de este artículo, y ha declarado carecer de vínculos relevantes más allá del cargo académico citado.

Fuente: The Conversation (Creative Commons)

Author: Miguel Francisco Santos Nevado, Profesor de Tecnologías de Información de la Facultad de Ciencia y Tecnología, Universidad Camilo José Cela

Cuando las cookies no son suficientes: cómo el rastreo del navegador amenaza tu privacidad en línea (y cómo combatirlo)

The Actual Story of the Top Secret Slot Strategy

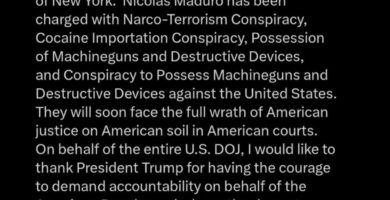

Trump confirma captura de Maduro en conferencia desde Mar-a-Lago

Imagen oficial confirma captura de Maduro: publicada por Trump, replicada por la Casa Blanca y validada como auténtica

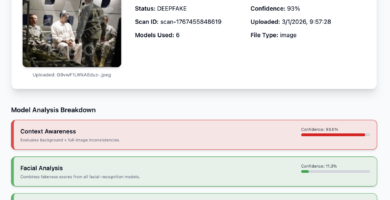

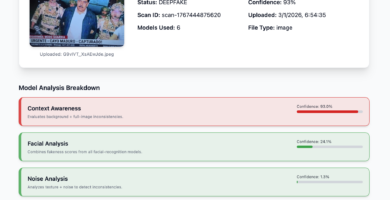

Deeptrack Gotham: imagen de Maduro con uniforme es auténtica según análisis

Nueva imagen de Maduro capturado también presenta signos de manipulación digital

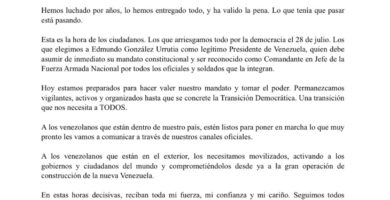

Corina Machado: “Esta es la hora de los ciudadanos”

Habrá que hacer algo con México: Trump tras ataque en Venezuela

Maduro rumbo a Nueva York y Delcy en Moscú: lo que se sabe hasta ahora

Imagen de la captura de Maduro: análisis preliminar sugiere posible manipulación digital